Ovatko keskisuurten ja pienten yhtiöiden rahastot ja osakkeet yliarvostettuja? Tiedä, mitä voit tehdä, kun unelmajuoksu jatkuu

Keskisuurten ja pienten yhtiöiden rahastojen ja indeksien unelmasarja viimeisen puolen vuoden aikana on kiinnittänyt sekä sijoittajien että kriitikkojen huomion. Samalla kun sijoittajat nauttivat poikkeuksellisesta noususta, kriitikot ovat varoittaneet arvostuksen jyrkästä noususta. Jotkut ovat jopa vertailleet keskisuurten ja pienten segmenttien meteorista nousua irrationaaliseen yltäkylläisyyteen. Molemmilla osapuolilla on kuitenkin arvokkaita seikkoja perustellakseen kantaansa tähän ilmiömäiseen tapahtumien käänteeseen viimeisen kuuden kuukauden aikana, kirjoittaa FYERSin tutkimusjohtaja Gopal Kavalireddi raportissaan. Seuraavat ovat muokattuja otteita raportista:

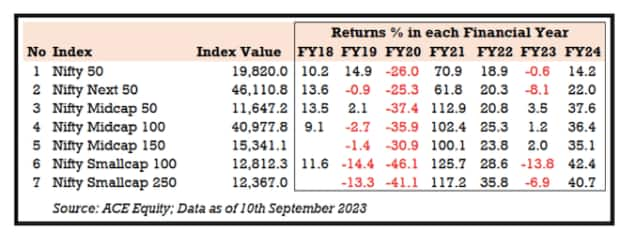

AMFI:n elokuun tietojen mukaan osakerahastojen virrat kasvoivat viidettä kuukautta peräkkäin. 20 245 miljoonan rupiaan pääomasijoituksista 6 777 miljoonan rupiaa (33 %) nettotuonti oli keskisuurten ja pienten yhtiöiden pääomaa. Lisäksi 24. vuoden alusta lähtien Nifty 50 -indeksi on tuottanut 14,2 % verrattuna Nifty-keskiyhtiöiden indeksien yli 36 %:n tuottoon ja Nifty-pienyhtiöiden indeksien yli 40 %:n tuottoon (katso taulukko alla).

Vaikka lyhyemmän aikavälin skenaario näyttää siltä, että sijoittajat jahtaavat vauhtia ja lisäävät pääomaa keskisuurten ja pienten yhtiöiden osakkeisiin, suurempi aikaväli paljastaa toisenlaisen näkökulman.

Kolmen vuoden 2017–2020 heikomman tuloksen jälkeen FY21 ja FY22 olivat erittäin palkitsevia markkinaosapuolille, sillä keskisuurten ja pienten yhtiöiden indeksit ylittivät Nifty 50:n huomattavalla marginaalilla. Trendi kuitenkin muuttui tilikaudella 23, kun Nifty 50 ja Nifty keskisuurten yhtiöiden indeksit tuottivat tasaisesti ja Nifty Small-cap 100 -indeksit tuottivat 13,8 prosenttia negatiivisesti.

Huomattuaan keskisuurten ja pienten yhtiöiden aliarvostuksen paranevan taloudellisen ympäristön valossa valppaat sijoittajat siirsivät allokaationsa suurista yhtiöistä keskisuurten ja pienten yhtiöiden segmentteihin. AMFI:n tiedot osakevirroista 22. tilikauden jälkeen ovat korostaneet tätä trendin muutosta.

Tilikauden 22 jälkeen nettovirrat suuriin sijoitusrahastoihin jatkoivat laskuaan. 8,2 %:sta osakepääoman kokonaisnettovirroista tilikaudella 22, nettovirrat putosivat 5,7 %:iin vuonna 23, ja 24:llä (huhti-elokuu) kasvuvauhti oli 12,1 %.

Samaan aikaan keskisuurten yhtiöiden sijoitusrahastot kasvoivat 9,9 prosentista 19,2 prosenttiin, kun taas pienten yhtiöiden rahastovirrat nousivat vain 6,2 prosentista 41,9 prosenttiin tilikaudella 24 (ks. kaavio alla).

Joitakin tekijöitä, jotka ovat vaikuttaneet edellä mainittuihin suuntauksiin, ovat seuraavat:

- Ensinnäkin sijoittajien osallistuminen osakemarkkinoilla on lisääntynyt valtavasti COVID-19-pandemian jälkeen. Demat-tilejä avataan tällä hetkellä noin 3 miljoonaa kuukaudessa. Elokuussa 2023 avattujen demat-tilien määrä on kasvanut 25,8 % vuodentakaisesta. Demat-tilin kokonaissumma on 12,66 miljoonaa, kun se maaliskuussa 2020 oli 4 miljoonaa.

- Toiseksi taloudellisen ympäristön parantaminen ja hallituksen uudistukset eri sektoreilla avasivat valtavia mahdollisuuksia kaikille sijoittajille – kotimaisille ja ulkomaille – tutkia ja sijoittaa yrityksiin, jotka eivät kuulu sadan suurimman markkina-arvoyrityksen joukkoon. Nämä myötätuulet johtivat keskittymiseen uudelleen keskisuuriin ja pieniin yhtiöihin, joilla on kasvupotentiaalia ja alhaisemmat arvostukset.

- Kolmanneksi viime vuosien taseen siivoaminen, IBC:n käyttöönotto, matalampi korkosykli, divestointisuunnitelmat ja valtion pääomasijoitukset julkisen sektorin yrityksissä, PLI-järjestelmät johtivat mahdollisuuksien avautumiseen rautateillä, puolustuksessa, elektroniikan valmistuksessa, sähköajoneuvoissa ja vihreissä energia ja apuohjelmat. Suurin osa yrityksistä näissä aliarvostetuissa segmenteissä kuului keskisuurten ja pienten yhtiöiden luokkiin.

- Neljänneksi, tammikuun 2021 ja syyskuun 2023 välisenä aikana suurin osa pörssiin listatuista 129 listautumisannista kuului keskisuurten ja pienten yhtiöiden luokkiin. Myös pienten ja keskisuurten yritysten (pk-yritysten) ensimarkkinat ovat olleet vilkkaat. Aktiivisesti vaihdettujen osakkeiden määrä BSE:llä on 4100, ja uusia lisäyksiä säännöllisesti. Vain 100 yritystä suurten yhtiöiden luokassa sijoittajat ymmärsivät, että 97,5 % markkinoista koostuu keskisuurista ja pienistä yhtiöistä. Näin laajemman valikoiman osakevalikoiman myötä rahastovirrat uusilta sijoittajilta ja sijoitusrahastoilta siirtyivät näihin segmentteihin.

Miten sijoittajien tulisi nyt lähestyä keskisuuria ja pieniä yhtiöitä?

Muutamalla keskisuurten ja pienten yhtiöiden segmenteillä osakekurssit ovat nousseet valtavasti, mikä johtuu tilauskantojen ja valtion ja yksityisen sektorin investointien kasvusta. Investointihyödykkeet, suunnittelu, kiinteistöt, metallit ja PSU:t pankki-, rautatie-, puolustus- ja laivanrakennusalalla ovat nähneet käänteen omaisuudessaan ja sijoittajien kiinnostuksessa.

Tuotantoyrityksissä viimeisin käytetty mittari on markkina-arvo tilauskanta, mikä tarkoittaa huomattavaa poikkeamaa vuosikymmenten aikana käytetyistä hinta-tulos-, hinta-to-kirja- tai hinta-myyntimittareista. Vaikka on hyvä sijoittaa yrityksiin, joilla on hyvä tilauskanta ja jotka tarjoavat tulojen näkyvyyttä pidemmällä aikavälillä, tilauskannan toteuttaminen on edelleen kriittinen tekijä.

Kun vaalikausi lähestyy ja hallitukset ovat menossa, monet talouden eri segmenteillä olevat tilaukset kasvavat merkittävästi. Pitkäaikaisten sijoittajien on kuitenkin seurattava näiden hankkeiden toteutusta ja toteutumista pysyäkseen sijoittuneena yrityksiin.

Lyhytaikaiset sijoittajat voivat nostaa jalkansa irti tuoreiden varojen lisäämisestä joillekin sektoreille, koska osakkeet ovat hyvin hinnoiteltuja tai ylihinnoiteltuja FY24, FY25 ja joidenkin yritysten FY26 tuloskasvuun nähden. Sektorirotaatio sijoittamisessa on yleinen ilmiö ja sitä tapahtuu väistämättä jatkuvasti. Sijoittajat voivat valita yrityksiä finanssialalta, IT:ltä, lääkealalta, kestokulutustavaroista, harkinnanvaraisesta kulutuksesta, tekstiileistä tai muilta aliinvestoiduilta ja kohtuullisesti arvostetuilta aloilta.

Useimmat nykyiset suuret yhtiöt ovat nousseet keskisuurista ja pienistä markkina-arvoista vuosien mittaan hyvän hallintotavan, erinomaisten kasvunäkymien, laajentuvien tuoteportfolioiden ja jatkuvasti kasvavan hinnoitteluvoiman/marginaalien tukemana. Vaikka suuret yhtiöt ovat hyvin löydettyjä, ja niillä on vakaa kassavirran kasvu ja liiketoimintanäkymät, jotka tarjoavat sijoittajille tasaisen tuoton, keskisuurilla ja pienillä yhtiöillä on valtava potentiaali vaurauden luomiseen tulevina vuosina. Kaikki keskisuuret ja pienet kirjaimet eivät kestä aikaa. Siksi sijoittajien on valittava oikeat osakkeet aloilta, jotka ovat Intian nousevien talousnäkymien rakennuspalikoita.

eivätkä ne heijasta Financialexpress.comin näkemyksiä. Sijoitusrahastoihin ja osakkeisiin sijoittamiseen liittyy markkinariskejä. Ota yhteyttä rahoitusneuvojaan ennen sijoittamista