SIJOITUSRAHASTO: Kohdista maturiteettirahastot hyvälle panokselle nyt

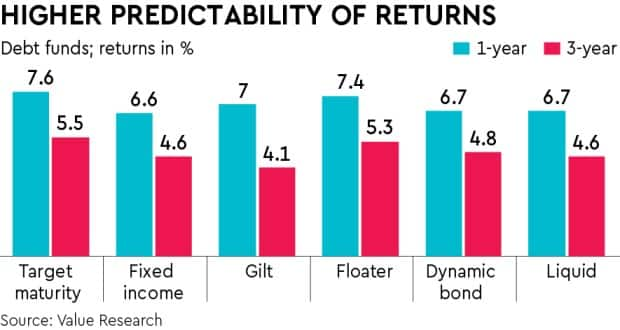

Koska korot ovat todennäköisesti vaihteluvälin rajoissa tai laskevat, yksityishenkilöt voivat tarkastella tavoitematuriteettirahastoja ja sitoutua korkeampiin tuotoihin. Suurin osa näistä rahastoista on tällä hetkellä 7,3–7,5 prosentin tuottoprosentti (YTM), mikä voisi olla hyvä vaihtoehto niille, jotka etsivät tasaista kasvua korkosijoituksilleen.

Kohderahastot sijoittavat valtion arvopapereihin, julkisen sektorin yritysten joukkovelkakirjoihin ja valtion kehityslainoihin ja pitävät niitä eräpäivään asti. Roll-own-strategiaan sijoittaminen antaa tuottojen ennustettavuuden ja volatiliteetti pyrkii pienenemään rahaston lähestyessä tavoitematuriteettia. Jos rahastotalo ostaa kolmen vuoden joukkovelkakirjoja, se ei käy kauppaa niillä ja sijoittajat saavat tuotot, jotka ovat lähellä joukkovelkakirjalainan tarjoamaa tuottoa vähennettynä kulusuhteella.

Pieni maksukyvyttömyysriski

Laiminlyöntiriski on pienempi muihin velkarahastoihin verrattuna ja rahaston duraatio laskee ajan myötä. Koska näiden rahastojen keskimääräinen maturiteetti vaihtelee yhdestä kymmeneen vuoteen, myös pidemmän aikavälin etsijät voivat harkita niihin sijoittamista. Joten jos sijoittajat haluavat parempaa tuottojen ennustettavuutta ja pitempää aikahorisonttia, heidän kannattaisi paremmin kohdematuriteettirahastot kuin aktiivisesti hoidetut lyhytaikaiset korkorahastot. Lisäksi nämä rahastot käyttävät liukupolkua muuttaakseen omaisuusvalikoimaa vähentääkseen jatkuvasti riskiä tavoitepäivän saavuttamisesta.

Anand Rathi Wealthin varatoimitusjohtaja Feroze Azeez sanoo, että kun otetaan huomioon ennustetut vaihteluvälin rajoitukset tai laskevat korot, sijoittaminen kohdematuriteettirahastoihin vaikuttaa suotuisalta. ”Korkojen odotetaan laskevan ensi vuonna, ja tämä odotus johtuu Intian joukkovelkakirjalainojen sisällyttämisestä JP Morgan Emerging Market Global Bond -indeksiin. Tämän seurauksena valtion lainakulut voivat pienentyä, mikä auttaa hallinnassa julkisen talouden ja vaihtotaseen alijäämän hallinnassa, hän sanoo. ”Sijoittaminen tavoiteraturiteettirahastoon tässä vaiheessa voi tarjota paremman tuoton turvaamisen etuna, varsinkin kun koron odotetaan kääntyvän.”

Normaalit velkarahastot ovat alttiita korkoriskille, joita tavoitematuriteettirahastoissa ei ole, koska ne lukitsevat korot eivätkä leiki niillä. Vivek Banka, yksi perustajista, GoalTeller, sanoo nämä rahastot sopivat niille, jotka haluavat saada ennustettavaa tuottoa ilman suurta volatiliteettia ja epävarmuutta. ”Nämä rahastot ovat melko passiivisina myös luonteeltaan edullisia”, hän sanoo.

Pidä kypsyyteen asti

Salkku arvopaperien ja hallussapidon näkökulmasta on ennalta määritetty; siksi se antaa sijoittajille täydellisen selkeyden.

Harshad Chetanwala, yksi MyWealthGrowth.comin perustajista, sanoo, että omistukset on tarkoitettu säilytettäväksi eräpäivään asti ja tuotto on linjassa jokaisen arvopaperin sitoutuneen tuoton kanssa säännöllisesti. ”Sijottaminen ja eräpäivään asti pitäminen on hyvä strategia, kun otetaan huomioon, että korot saattavat laskea tulevaisuudessa. Sijoittajat voivat harkita sen pitämistä keskipitkällä tai pitkällä aikavälillä tarpeensa mukaan. Jos heillä on halu pitää sitä pidempään, se hyödyttää heitä, sillä nämä rahastot tarjoavat hyvää tuottoa velkarahastoissa”, hän sanoo.

Tavoitematuriteettirahaston päätavoitteena on auttaa sijoittajia saamaan rahaston sisällä automaattisesti ammattimaista omaisuuden allokaationeuvontaa.

Abhishek Banerjee, Lotusdew Wealth & Investment Advisorsin perustaja ja toimitusjohtaja, sanoo, että sijoittajan ei tarvitse sekoitella omaisuusluokkien välillä, koska sen tekee rahastonhoitaja. ”Tämä tarkoittaa, että salkku yksinkertaistuu huomattavasti, koska sinulla on vain yksi rahasto valvottavana verrattuna useisiin salkussa oleviin rahastoihin. Yksinkertaisempia rahastoja on helpompi vertailla ja sijoittajien on helppo ymmärtää salkun tuoton suhteen”, hän sanoo.

Pelin kesto

Sijoittajien on valittava duraatio, joka vastaa heidän riskinsietokykyään ja sijoitushorisonttiaan. ”Tällä hetkellä 10 vuoden G-Sec on 7,16 % ja 5 vuoden G-Sec noin 7,19 %. Siksi ihanteellinen kesto on neljästä viiteen vuotta, ja se on täydellinen henkilölle, joka haluaa sitoutua korkeampaan tuottoon kohdematuriteettirahastoon”, Azeez sanoo.

Samoin Banerjee sanoo, että sijoittajien on käytettävä rahaston koko hallussapitoaikaa eikä heikennettävä sitä. ”Vaikutus tapahtuu rahaston sisällä. Omaisuusluokkien ajoituksen ja allokoinnin tekee sijoittajan puolesta rahastonhoitaja”, hän lisää.

Ennen sijoittamista sijoittajien on varmistettava, että rahastojen tarjoama YTM vastaa heidän sijoitustavoitteitaan. Heidän on myös huomioitava, että hallitus on tänä vuonna tehnyt velkarahastojen tuotoista marginaaliverotuksen ilman indeksointietuja.

KESTOSTRATEGIA

Nämä rahastot ovat melko passiivisia, ja ne ovat yleensä myös edullisia

Suurin osa näistä rahastoista on tällä hetkellä 7,3–7,5 prosentin tuotto eräpäivään

Valitse kesto, joka vastaa sijoitushorisonttiasi ja riskinsietokykyäsi